ACTUALItés du cabinet

LOI DE FINANCES POUR 2018 & LOI DE FINANCES RECTIFICATIVE POUR 2017

Fiscalité des groupes

MODIFICATION DE LA BAISSE DU TAUX DE L’IS (ART 84 LF)

RAPPEL

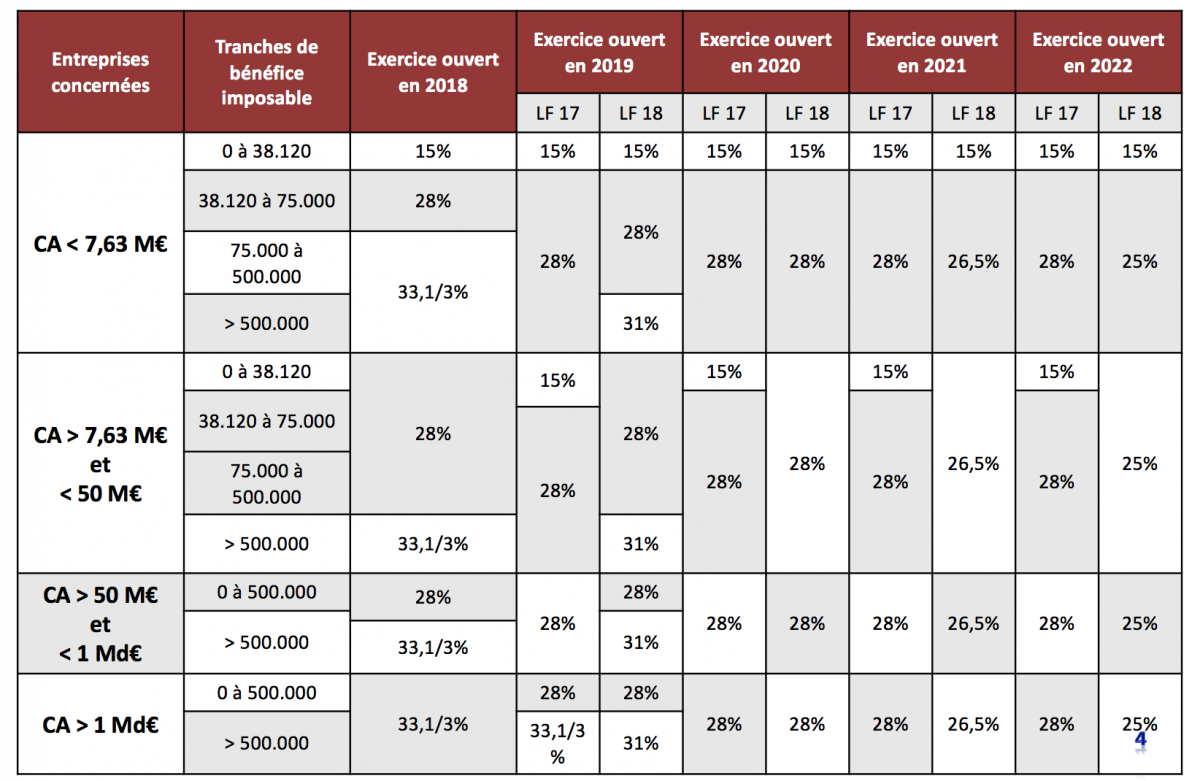

La loi de finances pour 2017 prévoyait de ramener progressivement le taux normal de l’IS de 33,1/3% à 28% selon un échéancier établi sur quatre ans.

NOUVEAU REGIME

La loi de finances pour 2018 modifie cet échéancier et prévoit désormais un abaissement progressif du taux de l’IS à 25%. Pour 2018, le taux passe à 28%.

Par ailleurs, la mesure visant à étendre le bénéfice du taux réduit de 15% en faveur des PME à celles dont le chiffre d’affaires est inférieur à 50 millions d’euros n’aura finalement pas lieu.

AJUSTEMENT DU PREVELEVEMENT A LA SOURCE (ART 11 LFR)

PREVELEVEMENT A LA SOURCE EN MATIERE D’IS

Lorsqu’une personne morale perçoit des revenus de source française alors qu’elle n’est pas résidente de France, ces distributions sont soumises à une retenue à la source.

Les taux de retenues à la source et prélèvements applicables dans ces situations sont alignés sur la baisse du taux normal de l’IS (soit 31% en 2019, 28% en 2020, 26,5% en 2021 et 25% en 2022).

Cette baisse de la retenue à la source concerne ainsi :

CONTRIBUTION EXCEPTIONNELLE ET CONTRIBUTION ADDITIONNELLE A LA CONTRIBUTION EXCEPTIONNELLE (ART 1 LFR)

Il est institué une contribution exceptionnelle au taux de 15% pour les entreprises qui réalisent des résultats imposables à l’IS et un chiffre d’affaires supérieur à 1 milliard d’euros.

Au surplus, il est institué une contribution additionnelle à cette contribution exceptionnelle, également au taux de 15%, pour les entreprises dont le chiffre d’affaires est au moins égal à 3 milliards d’euros.

Ces taux de 15% s’appliquent à l’IS calculé sur les résultats réalisés au titre des exercices clos à compter du 31 décembre 2017 et jusqu’au 30 décembre 2018.

ASSOUPLISSEMENT DU REGIME DES APPORTS PARTIELS D’ACTIF ET DES SCISSIONS (ART 23 LFR)

ANCIEN REGIME

L’article 210 B du CGI prévoit l’application de plein droit du régime spécial des fusions prévu à l’article 210 A du CGI en cas d’apport partiel d’actif d’une branche complète d’activité lorsque la société apporteuse prend l’engagement :

NOUVEAU REGIME

L’article 23 supprime la condition d’engagement de conservation des titres remis en contrepartie de l’apport lorsque l’opération réside dans un apport partiel d’actif d’une ou plusieurs branches complètes d’activité ou d’éléments assimilés.

De plus, la définition des éléments assimilés à une branche complète d’activité est complétée afin de prendre en compte les opérations d’apport de titres venant renforcer une participation majoritaire déjà détenue par la société bénéficiaire de l’apport (autrement dit lorsque la société détient 50% du capital de la société).

La condition de conservation des titres ne disparait pas pour autant. En effet, elle reste exigée lorsque l’apport ne porte pas sur une ou plusieurs branches complètes d’activité ou sur des éléments assimilés.

Le régime spécial peut alors s’appliquer dès lors que les trois conditions cumulatives suivantes sont remplies :

A noter que l’article L. 80 B du LPF prévoit désormais que les entreprises qui souhaitent sécuriser le traitement fiscal d’une opération envisagée peuvent demander à l’administration si l’opération présente des risques au regard de l’article 210-0-A du CGI (c’est-à-dire si elle a pour objectif principal la fraude ou l’évasion fiscales).

SUPPRESSION DE l’AGREMENT EN CAS D’OPERATIONS TRANSFRONTALIERES (ART 23 LFR)

ANCIEN REGIME

Les opérations transfrontalières peuvent bénéficier du régime spécial des fusions au même titre que les opérations réalisées entre sociétés françaises, sauf en cas de société relevant d’un Etat n’ayant pas conclu avec la France de convention fiscale contenant une clause d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales.

L’article 210 C du CGI disposait que les apports faits à des personnes morales étrangères par des personnes morales françaises peuvent bénéficier du régime de faveur si ces apports ont été préalablement agréés dans les conditions prévues à l’article 210 B du CGI.

Cet agrément a été jugé non conforme au principe de liberté d’établissement garanti par l’article 49 du TFUE (CJUE, 8 mars 2017, aff. 14/16).

NOUVEAU REGIME

La procédure d’agrément préalable est désormais remplacée par une double obligation :

Le contenu précis de la déclaration sera fixé par décret.

Action : En cas de mise en place d’une opération française ou transfrontalière, il est conseillé d’analyser la validité de ces schémas pour les rendre plus efficaces face aux critiques de l’administration.

CHARGES LIEES A L’ACQUISITION DE TITRES DE PARTICIPATION (ART 38 LF)

ANCIEN REGIME

La déduction des charges financières afférentes à l’acquisition de titres de participation est limitée lorsque la société qui acquiert les titres ne peut démontrer que :

NOUVEAU REGIME

La loi de finances pour 2018 restreint ce dispositif en limitant son application aux seules participations pour lesquelles le pouvoir de décision sur les titres et le contrôle ou l’influence sur la société cible sont effectués par une société du groupe établie dans un Etat tiers à l’UE ou à l’EEE (Islande, Norvège et Liechtenstein).

Les sociétés établies dans l’UE ou l’EEE sont donc écartées du dispositif de limitation et assimilées aux sociétés établies en France.

ACTUALISATION DOCUMENTATION PRIX DE TRANSFERT (ART 107 LF)

ANCIEN REGIME

La documentation des prix de transfert se décompose actuellement en deux parties :

NOUVEAU REGIME

La documentation des prix de transfert a été actualisée afin de prendre en compte le standard élaboré par l’OCDE dans le cadre de l’action 13 du projet BEPS.

Désormais la structure de la documentation se décompose en trois parties :

Action : Nous sommes à votre disposition pour préparer ces déclarations si votre entreprise est concernée par ce dispositif.

SUPPRESSION DE LA CONTRIBUTION DE 3% SUR LES REVENUS DISTRIBUES (ART 37 LF)

RAPPEL

Dans une décision CJUE du 17 mai 2017 (aff. 365/16), la contribution exceptionnelle à l’IS a été jugée contraire à la directive 2011/96/UE.

Suite à cette décision, le Conseil constitutionnel a censuré l’article 235 ter ZCA du CGI dans une décision du 6 octobre 2017 n° 2017-660 QPC.

NOUVEAU REGIME

L’article 37 de la loi de finances pour 2018 supprime toute référence à la contribution de 3% sur les revenus distribués dans le CGI.

Mesures diverses

ENFORCEMENT DES SANCTIONS FISCALES ET PENALES (ART 106 LF)

Les sanctions fiscales prévues en cas d’opposition au droit de communication de l’administration et les sanctions pénales pour fraude fiscale aggravée ou commise en bande organisée.

. Sanction en cas d’opposition au droit de communication

A compter du 1er janvier 2019, l’amende prévue à l’article 1734 du CGI en cas de refus de communication des documents ou renseignements demandés par l’administration sera de 10.000 €.

. Sanction en cas de fraude fiscale aggravée

L’amende fixée par l’article 1741 du CGI est portée à 3.000.000 €. La peine d’emprisonnement reste fixée à 7 ans mais l’article 106 de la loi de finances rend obligatoire le prononcé d’une peine complémentaire de privation de l’ensemble des droits civiques, civils et de famille.

Les sanctions de l’article 1741 du CGI s’appliquent aux infractions commises à compter du 1er janvier 2018.

REDUCTION DU TAUX D’IMPOSITION DES PLUS-VALUES A LONG TERME DES ENTREPRISES IR (ART 29 LF)

NOUVEAU REGIME

Les plus-values nettes à long terme réalisées par les entreprises relevant de l’impôt sur le revenu sont désormais soumises à un taux de 12,8% et non de 16%.

Le régime des plus-values nettes à court terme reste en revanche inchangé.

Ces dispositions s’appliquent à l’impôt sur le revenu dû au titre de l’année 2017.

MODIFICATION DES SEUILS DES REGIMES MICRO-BIC ET MICRO-BNC (ART 22 LF)

ANCIEN REGIME

Actuellement les régimes micro-BIC et micro-BNC s’appliquent aux contribuables dont le chiffre d’affaires ou les recettes respectent les seuils fixés pour la franchise en base de TVA, soit :

- 82.800 € pour l’activité de vente de marchandises, objets, fournitures, etc. ;

- 33.200 € pour les autres activités commerciales et les activités non commerciales.

AJUSTEMENT DU PREVELEVEMENT A LA SOURCE (ART 11 LFR)

PRELEVEMEMENT A LA SOURCE EN MATIERE D’IR

La loi de finances pour 2017 a institué un nouveau mode de recouvrement de l’impôt sur le revenu et des prélèvements sociaux sous la forme d’un prélèvement à la source (PAS) de l’impôt afférent aux revenus perçus ou réalisés à compter du 1er janvier 2018.

Les gains et avantages salariaux réalisés par des non-résidents sont soumis à la retenue à la source prévue à l’article 182 A ter du CGI.

Or, l’article 182 A ter a été ajouté à la liste prévue à l’article 204 D du CGI afin d’exclure ces mêmes gains de la retenue à la source prévue dans le cadre du PAS.

Dès lors, le non-résident restera redevable de la seule retenue à la source prévue à l’article 182 A ter du CGI.

MODIFICATION DES SEUILS DES REGIMES MICRO-BIC ET MICRO-BNC (ART 22 LF)

NOUVEAU REGIME

Désormais, les régimes micro-BIC et micro-BNC sont dissociés de la franchise en base de TVA. Les seuils sont ainsi fixés :

- 170.000 € pour l’activité de vente de marchandises, objets, fournitures, etc. ;

- 70.000 € pour les autres entreprises.

Le régime étant dissocié de la franchise en base de TVA, il est désormais possible de bénéficier d’un régime micro-BIC ou micro-BNC sans pour autant être soumis à la franchise en base de TVA.

La loi de finances étend également le régime micro-BIC, notamment aux opérations de location de matériels ou de biens de consommation durable.

Ces nouvelles modalités s’appliquent à compter de l’imposition des revenus de l’année civile 2017.